Polacy rzucili się na obligacje

Obligacje skarbowe i lokaty to popularne narzędzia inwestycyjne dostępne na rynku finansowym. Oba produkty oferują potencjalne korzyści finansowe, ale istnieją istotne różnice między nimi. W tym artykule przyjrzymy się bliżej tym dwóm opcjom inwestycyjnym i omówimy, jakie są ich główne różnice.

Definicja obligacji skarbowych

Obligacje skarbowe to instrumenty dłużne emitowane przez państwo, które stanowią formę pożyczki dla rządu. Kiedy inwestujemy w obligacje skarbowe, stajemy się wierzycielami państwa, które zobowiązuje się do regularnego wypłacania odsetek oraz spłaty kapitału po określonym czasie. Obligacje skarbowe charakteryzują się zazwyczaj niższym ryzykiem inwestycyjnym w porównaniu do innych aktywów, takich jak akcje.

W Polsce istnieje kilka rodzajów obligacji skarbowych, które są emitowane przez Skarb Państwa. Poniżej przedstawiam kilka przykładów:

- Obligacje skarbowe o stałym oprocentowaniu: To rodzaj obligacji, w którym stopa procentowa jest ustalona na określonym poziomie przez cały okres trwania obligacji. Inwestor otrzymuje regularne płatności odsetkowe i spłatę kapitału po wygaśnięciu obligacji.

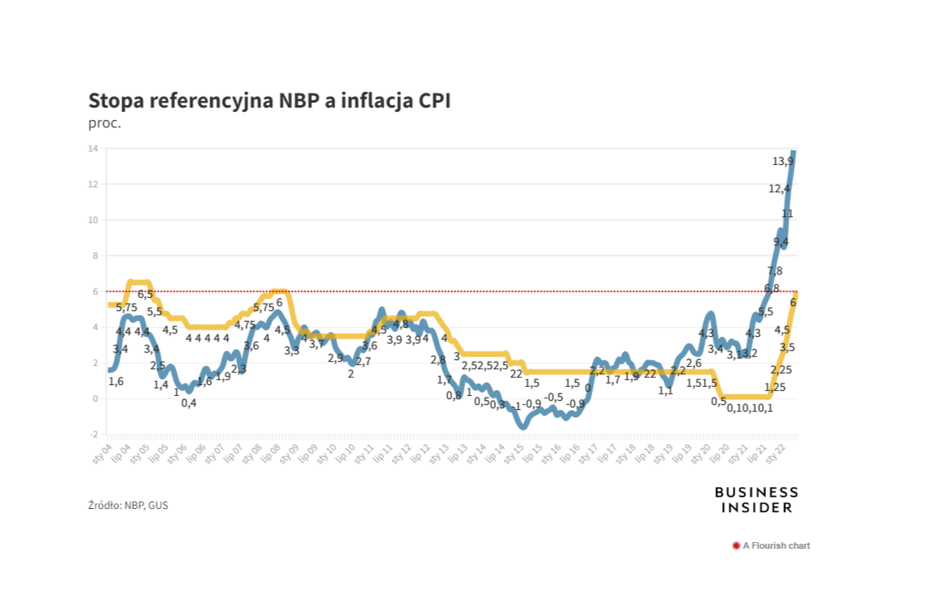

- Obligacje skarbowe indeksowane inflacją: Są to obligacje, których oprocentowanie jest powiązane z wskaźnikiem inflacji, takim jak wskaźnik cen konsumpcyjnych (CPI). Dzięki temu inwestorzy mają pewność, że ich inwestycja będzie chroniona przed spadkiem siły nabywczej z powodu inflacji.

- Obligacje skarbowe oszczędnościowe: Skierowane głównie do osób indywidualnych, oferują one niższe nominały i dostępność w placówkach pocztowych. Mają różne okresy trwania i oprocentowanie, dając inwestorom możliwość wyboru odpowiedniej opcji.

- Obligacje skarbowe zmiennokuponowe: W przypadku tych obligacji stopa procentowa może się zmieniać w określonych okresach. Oprocentowanie jest zazwyczaj oparte na stawce referencyjnej, takiej jak stopa WIBOR (Warsaw Interbank Offered Rate) lub stopa rynkowa.

- Obligacje skarbowe z zerowym kuponem: Są to obligacje emitowane bez odsetek. Inwestorzy kupują obligacje po niższej cenie i otrzymują pełną wartość nominalną po wygaśnięciu. Różnica między ceną zakupu a wartością nominalną stanowi zysk dla inwestora.

Warto zaznaczyć, że Skarb Państwa regularnie emituje nowe serie obligacji skarbowych, oferując różne warunki i okresy trwania, aby przyciągnąć inwestorów. Przed podjęciem decyzji o zakupie obligacji skarbowych, zawsze warto zapoznać się z warunkami emisji i zasięgnąć porady doradcy finansowego, aby wybrać najlepszą opcję, uwzględniającą swoje cele inwestycyjne i tolerancję dla ryzyka.

Lokaty bankowe – stare ale …

Lokaty bankowe są jednym z najpopularniejszych produktów oszczędnościowych oferowanych przez banki. Stanowią one prostą i dostępną formę inwestycji dla osób pragnących zwiększyć swoje oszczędności. Jak działają i dlaczego są tak popularne?

Polegają na deponowaniu środków pieniężnych na określony czas w zamian za uzyskanie odsetek. Inwestor, nazywany lokatorem, umieszcza swoje pieniądze na konkretnym rachunku lokatowym w banku. Czas trwania lokaty może być różny – od kilku miesięcy do kilku lat. Zazwyczaj im dłuższy okres lokaty, tym wyższa stopa procentowa oferowana przez bank.

Główną korzyścią z lokowania środków w lokatach bankowych jest możliwość zarobienia dodatkowych pieniędzy w postaci odsetek. Stopa procentowa określana jest przez bank i zależy od wielu czynników, takich jak polityka monetarna, rynek finansowy i konkurencja między bankami. Lokator otrzymuje odsetki na koniec okresu lokaty, zwykle na swój rachunek bankowy.

Jednym z kluczowych czynników przyciągających inwestorów do lokat bankowych jest bezpieczeństwo. Banki są instytucjami regulowanymi i monitorowanymi przez odpowiednie organy nadzoru, co daje pewność, że zdeponowane środki są chronione. Ponadto, w przypadku bankructwa banku, środki ulokowane w lokatach mogą być objęte gwarancją Bankowego Funduszu Gwarancyjnego, co zwiększa poczucie bezpieczeństwa inwestorów.

Lokaty bankowe mają zazwyczaj ustalony okres trwania, co oznacza, że inwestor zobowiązuje się nie wypłacać środków przed upływem tego okresu. W przypadku wcześniejszej wypłaty, może być naliczana kara lub obniżana stopa procentowa. Ta cecha lokat pomaga bankom planować swoje działania finansowe i skupić się na długoterminowym zarządzaniu środkami.

Ze względu na swoją stabilność i bezpieczeństwo, lokaty bankowe są często wybierane przez osoby, które preferują zachowanie kapitału i minimalizację ryzyka. Są to popularne narzędzia oszczędnościowe dla osób, które chcą mieć pewność, że ich pieniądze są bezpieczne i generują dodatkowe dochody. Lokaty są również atrakcyjne dla osób o krótkoterminowych celach oszczędnościowych, które chcą otrzymać konkretne sumy w określonym czasie.

Najbardziej popularne. Obligacje indeksowane inflacją

Obligacje indeksowane inflacją to szczególny rodzaj obligacji skarbowych, których oprocentowanie jest powiązane z wskaźnikiem inflacji. Oferują one inwestorom ochronę przed spadkiem siły nabywczej swoich inwestycji w związku ze wzrostem cen. W Polsce są emitowane przez Skarb Państwa i cieszą się zainteresowaniem inwestorów poszukujących inwestycji odpornych na inflację.

Główną cechą obligacji indeksowanych inflacją jest to, że ich stopa procentowa jest zależna od wskaźnika inflacji, na przykład wskaźnika cen konsumpcyjnych (CPI). Oznacza to, że w miarę wzrostu inflacji, oprocentowanie obligacji również wzrasta, co pozwala na zachowanie realnej wartości inwestycji.

Obligacje indeksowane inflacją oferują inwestorom pewne korzyści. Po pierwsze, chronią one przed utratą siły nabywczej pieniędzy w wyniku wzrostu cen. Inflacja zmniejsza wartość pieniądza z biegiem czasu, dlatego inwestowanie w obligacje indeksowane inflacją daje inwestorom możliwość utrzymania realnej wartości swoich oszczędności.

Po drugie, obligacje indeksowane inflacją mogą oferować bardziej stabilne dochody od tradycyjnych obligacji skarbowych o stałym oprocentowaniu. Wraz ze wzrostem inflacji, oprocentowanie tych obligacji również wzrasta, co oznacza większe płatności odsetkowe dla inwestorów.

Dodatkową korzyścią jest fakt, że obligacje indeksowane inflacją mogą stanowić element dywersyfikacji portfela inwestycyjnego. Inwestorzy mogą korzystać z tych obligacji jako zabezpieczenia przeciwko inflacji, uzupełniając inne aktywa, takie jak akcje czy tradycyjne obligacje, które mogą być bardziej podatne na skutki inflacji.

Warto jednak zauważyć, że obligacje indeksowane inflacją nie są wolne od ryzyka. Wartość tych obligacji może wciąż podlegać zmianom na rynku, zależnym od ruchów wskaźników inflacji i stóp procentowych. Ponadto, niektóre obligacje indeksowane inflacją mogą mieć określone limity lub pułapy odnośnie do maksymalnej stopy procentowej, które mogą wpływać na potencjalne zyski inwestorów.

Podsumowując, obligacje indeksowane inflacją są specjalnym rodzajem obligacji skarbowych, których oprocentowanie jest powiązane z wskaźnikiem inflacji. Oferują one inwestorom ochronę przed spadkiem siły nabywczej pieniądza i mogą stanowić cenne narzędzie do zabezpieczania portfela inwestycyjnego przed skutkami inflacji. Przed zainwestowaniem w tego rodzaju obligacje zawsze warto dokładnie zbadać warunki emisji i skonsultować się z doradcą finansowym w celu oceny ich odpowiedniości w kontekście własnych celów inwestycyjnych i profilu ryzyka.